Het is iets waar niet vaak bij stilgestaan wordt. We verzekeren ons voor heel veel gebeurtenissen, maar als de dood om de hoek komt kijken zijn we er terughoudend mee. Waarom? Aan de ene kant ben je er dan niet meer, dus waarom zou je je er zorgen over moeten maken? Aan de andere kant wil je je nabestaanden ook niet opzadelen met hoge en vooral onverwachte kosten. Je kunt dan wel een shitload aan spaargeld hebben, maar daar komen jouw nabestaanden niet zo makkelijk bij. Tijd om eens uit te zoeken of een uitvaartverzekering een verstandige keuze is of dat spaargeld toch voldoende blijkt te zijn. En welke uitvaartverzekeringen zijn er eigenlijk allemaal? Ik zoek het wederom voor jullie uit.

Inhoud

Spaargeld of uitvaartverzekering?

Je kunt je voor veel onderwerpen en situaties verzekeren. Naast de zorgverzekeringen die verplicht zijn, heeft de gemiddelde Nederlander een aansprakelijkheidsverzekering, overlijdensrisicoverzekering, reisverzekering, opstal/inboedelverzekering, autoverzekering en wellicht ook nog een telefoonverzekering. Afhankelijk van iemands eigendommen kun je je boot, fiets, of gereedschappen verzekeren. Er is een kans dat je geen van deze verzekeringen ooit nodig hebt, de zorgverzekering uitgezonderd. Een uitvaartverzekering gebruik je sowieso. Want, hoewel we er niet aan willen denken, dood gaan we allemaal. Je zou denken dat het gros van de Nederlanders dus een uitvaartverzekering heeft afgesloten. Inmiddels heeft driekwart van de Nederlandse bevolking een uitvaartverzekering. 25% dus niet. En dat kan de volgende redenen hebben:

- Er is voldoende spaargeld

- Ik heb al een overlijdensrisicoverzekering

- Ik ben er dan toch niet meer en ik hoef geen ‘grote’ uitvaart

Eén van de veelgenoemde tegenargumenten in het afsluiten van een uitvaartverzekering is het feit dat er genoeg spaargeld beschikbaar is. Ik kan me er in vinden. Bij een uitvaartverzekering betaal je maandelijks een vast bedrag, wat uiteindelijk op kan lopen tot een bedrag dat veel hoger is dan je werkelijke uitvaart. Voor veel mensen is dit de reden dat er geen uitvaartverzekering is afgesloten. De kosten voor een uitvaart kunnen namelijk al betaald worden. Maar hoe zit dat eigenlijk? Hebben jouw nabestaanden wel toegang tot deze spaarrekening? En – belangrijker nog – is dit spaargeld nog wel beschikbaar tijdens jouw overlijden?

Als je nu genoeg spaargeld hebt, dan wil dat niet zeggen dat dit spaargeld er nog is tijdens jouw overlijden. Vooral als je nu nog jong bent – de kans is groot dat je overlijdt op latere leeftijd- dan heb je een aantal situaties in je leven meegemaakt die een aanslag kunnen zijn op je spaarrekening. Kinderen gaan studeren, kinderen kopen een huis, je koopt zelf een huis of je verbouwt de boel en je gaat met pensioen. Vooral het pensioen hakt erin. Wat de AOW gaat doen over 30 jaar weten we niet zeker en spaargeld heb je misschien aangebroken om leuke dingen van te doen (logisch!).

Toegang tot spaarrekening na overlijden

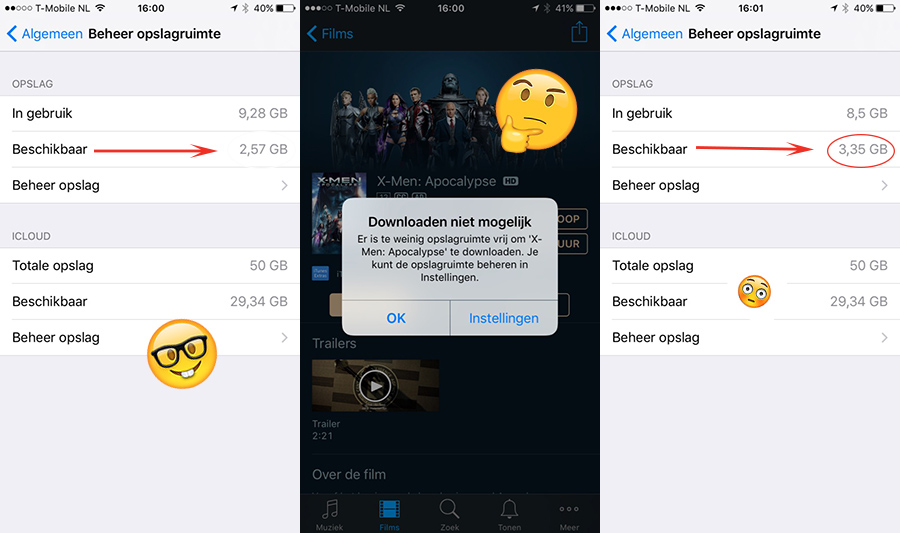

Wanneer je komt te overlijden, worden al jouw rekeningen direct geblokkeerd. Echter gebeurt dit pas nadat het overlijden door de uitvaartondernemer of door de nabestaande is doorgegeven. De spaarrekening is na blokkade niet toegankelijk voor jouw nabestaanden en de kans is groot dat zij de uitvaartkosten moeten betalen aan de uitvaartondernemer, alvorens de spaarrekening toegankelijk is. Om de blokkade op te heffen is een verklaring van erfrecht nodig, maar in sommige gevallen is een akte van overlijden voldoende. Kijk op deze pagina van De Consumentenbond welke regels hier allemaal voor zijn. Vaak heeft een bank een speciale ‘nabestaandenservice’. Kijk ook eens of jouw bank er één heeft en welke regels hier gehanteerd worden. Als je met je partner een gezamenlijke (spaar)rekening hebt, dan is dit uiteraard niet van toepassing.

Welke soorten uitvaartverzekeringen zijn er?

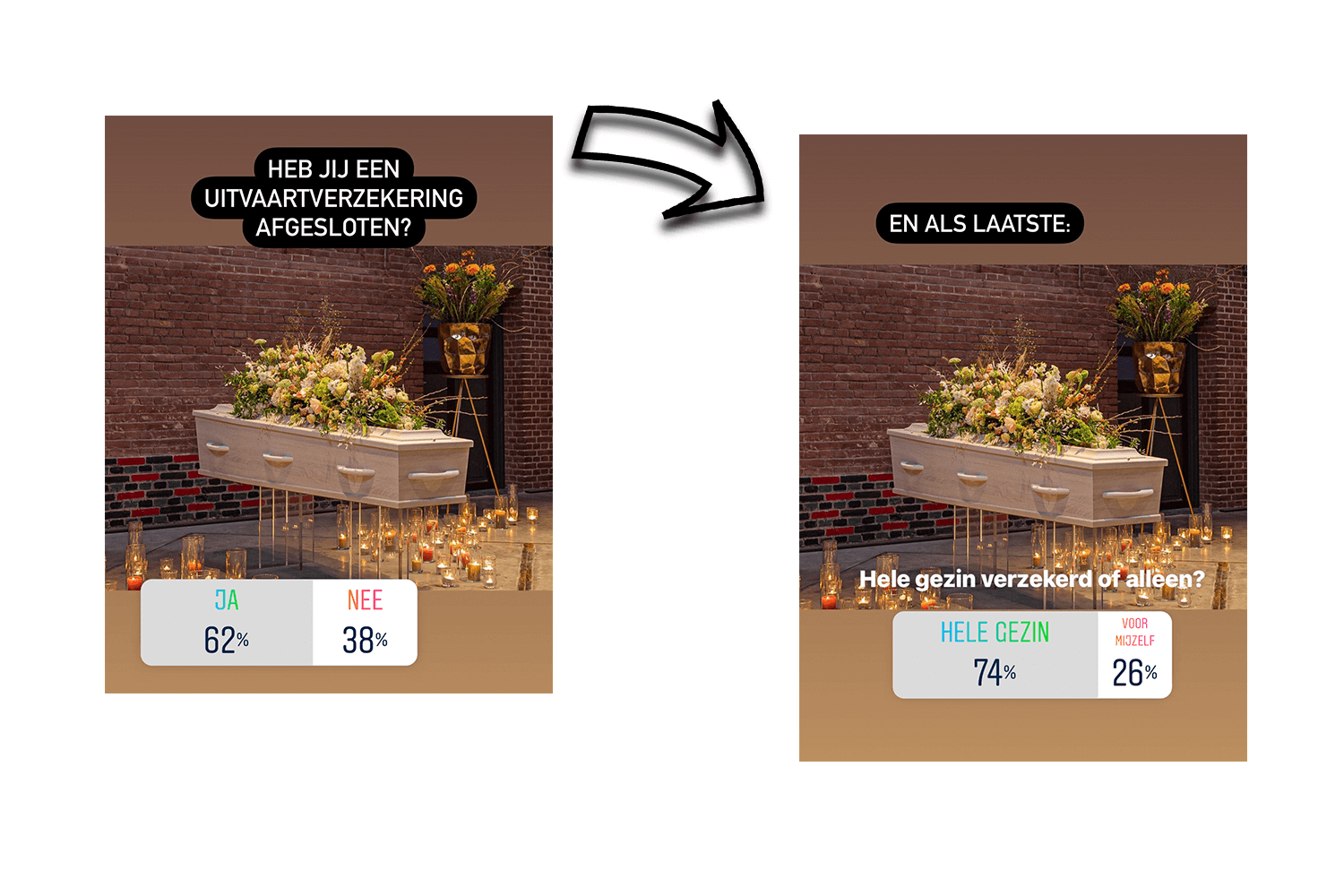

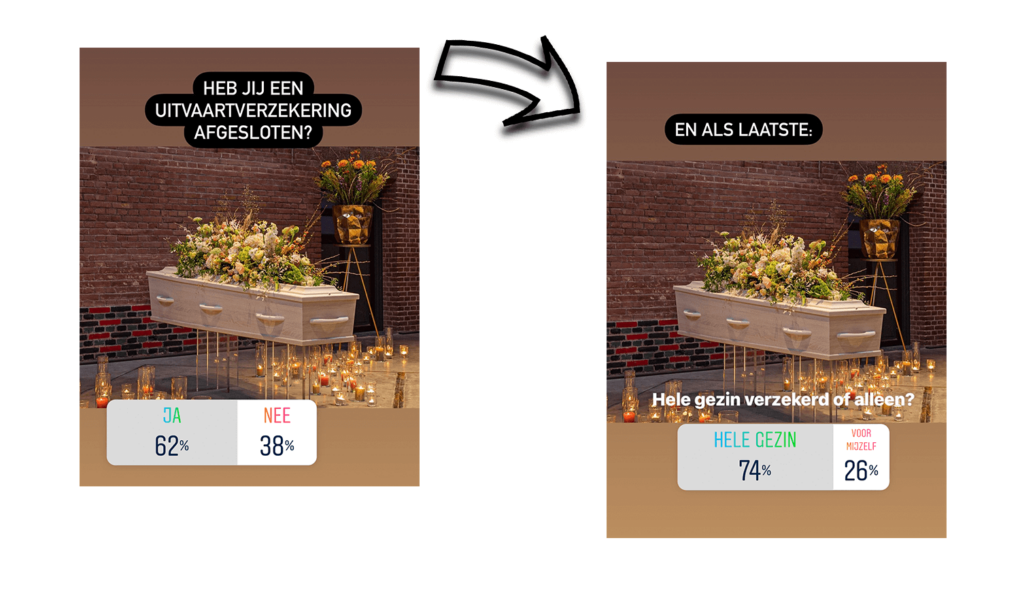

In principe zijn er drie varianten van een uitvaartverzekering. Niet iedere aanbieder biedt ze alledrie aan, maar voordat je besluit een uitvaartverzekering te nemen, is het handig om eerst te bepalen welke soort verzekering bij je past. Na mijn vraag aan volgers “heb je wel of geen uitvaartverzekering” volgde de vraag of diegene mét een uitvaartverzekering, wist welk type hij/zij dan heeft. Daaruit bleek dat 30% een naturaverzekering heeft, 40% het niet weet, 20% een kapitaalverzekering en 10% een koopsomverzekering. De meerderheid van de ondervraagden heeft dus geen idee welke uitvaartverzekering ze dan precies hebben..

Naturaverzekering

Een naturaverzekering keert niet uit in geld, maar levert een vooraf vastgesteld dienstenpakket. Bij het afsluiten van de verzekering weet je dus precies welke diensten er voor jouw uitvaart vergoed worden. De rekening gaat direct naar de uitvaartverzorger. Vaak zijn dit de volgende onderdelen:

- De uitvaartondernemer

- De kist

- Het regelen van de overlijdensakte

- Rouwvervoer

- Rouwbrieven

- De kosten van een crematorium of begraafplaats (excl grafkosten)

- De verzorging van de overledene

Er zijn veel aanbieders die daarnaast nog een vrij te besteden bedrag uitkeren om eventueel de catering, fotografie en rouwboeketten van te betalen. Vaak zijn de nabestaanden wel verplicht de diensten af te nemen bij de uitvaartondernemer die door de verzekeraar (vaak ook een grote uitvaartorganisatie) wordt uitgekozen. Willen je nabestaanden een andere uitvaartondernemer inschakelen? Dan kan er in veel gevallen een geldbedrag uitgekeerd worden, maar daar kan niet de volledige uitvaart van betaald worden. De uitvaart van nu kunnen we ons allemaal wel indenken. Bovengenoemde punten komen in bijna elke uitvaart voor. Maar er is een verschuiving gaande in de uitvaartwereld. Er worden andere keuzes gemaakt, vaak duurzamer en van locatie wordt ook steeds vaker afgeweken. Met een naturaverzekering zit je vast in een bepaald dienstenpakket waar moeilijk van af te wijken is. Als je geen koffie maar wijn wil schenken, dan is dit in veel gevallen niet mogelijk. Neem dit dus zeker mee in je overweging. Wil je deze diensten eigenlijk allemaal wel?

Kapitaalverzekering

Een kapitaalverzekering keert uit in – de naam zegt het al – geld. Je verzekert je voor een bepaald geldbedrag en dit geld wordt na jouw overlijden direct uitgekeerd aan je nabestaande(n). In tegenstelling tot het kleine bedrag dat ook vrijkomt in een naturaverzekering, hoeft dit geld niet besteed te worden aan een uitvaart. De nabestaanden mogen zelf bepalen wat ze hiermee doen. Omdat het niet voor niets een uitvaartverzekering heet, besteden de meeste nabestaanden dit geld aan de uitvaart. Hierbij hebben ze de keuze voor uitvaartondernemer en welke diensten er bij de ondernemer worden afgenomen, helemaal zelf in de hand. Bij een natura uitvaartverzekering zijn je nabestaanden verplicht om de diensten die bij het pakket horen, af te nemen. Kiezen ze hier niet voor, dan word er ook geen premie teruggestort.

Uitvaarten worden door de jaren heen namelijk steeds duurder en de kans dat je over 20 jaar nog steeds onder de €10.000 zit voor een basis uitvaart is redelijk klein.

Koopsomverzekering

Mocht je nu denken: “ik heb op dit moment genoeg spaargeld voor een uitvaart en ik zou hier best een potje voor willen maken”, dan is een koopsomverzekering misschien wat voor jou. Bij deze verzekering betaal je de premie voor het verzekerde bedrag wat jouw nabestaanden gaan ontvangen, namelijk in één keer. Op deze manier krijg je een aantrekkelijke korting in je premiebedrag omdat de verzekeringsmaatschappij geen enkel risico voor je loopt. Daarnaast deel je in een aantal gevallen mee in de winst en stijgt het bedrag in de loop van de jaren mee. Uitvaarten worden door de jaren heen namelijk steeds duurder en de kans dat je over 20 jaar nog steeds onder de €10.000 zit voor een basis uitvaart is redelijk klein. Eigenlijk is het een verkapt spaarpotje met een leuke rente, maar dan ondergebracht bij de verzekeraar.

Toch kleven hier wel een paar voordelen aan, in vergelijking met een spaarrekening. Zo kan het zijn dat deze koopsom aftrekbaar is, maar dit heeft te maken met je specifieke situatie. Het bedrag dat je met de koopsom verzekerd hoort namelijk bij box 3, al je bezittingen. Wanneer je komt te overlijden, krijgen je nabestaanden dus direct het hele bedrag uitgekeerd. Eigenlijk hetzelfde principe als bij een kapitaalverzekering. Zo voorkom je dat zij eerst de rekening van de uitvaartondernemer moeten betalen, voordat je spaarrekeningen worden vrijgesteld. Een koopsomverzekering afsluiten kan tegenwoordig bij de grote verzekeringsmaatschappijen die bekend staan om hun uitvaartverzekeringen. Een koopsomverzekering kan voornamelijk interessant zijn voor senioren die niet meer in aanmerking komen voor een reguliere uitvaartverzekering, maar wel graag een bedrag zeker willen stellen.

Gemiddelde kosten van een uitvaartverzekering

Afhankelijk van het moment van afsluiten, het type uitvaartverzekering en het te verzekeren bedrag, betaal je hier een maandelijks bedrag voor. Als ik op dit moment een uitvaartverzekering wil afsluiten (ik ben nu 35 jaar) bij DELA voor mijzelf, mijn man en de kinderen, betaal ik voor het meest simpele dienstenpakket zo’n 16 euro per maand tot aan mijn overlijden. Kies ik voor een kapitaalverzekering met een bedrag van €7.500,-, dan betaal ik 26 euro per maand.

Wat gebeurt er met de premie als de kinderdekking vervalt?

Vaak is het meeverzekeren van je kinderen erg voordelig. De kans op jong overlijden is natuurlijk vele malen kleiner en een verzekering is nu eenmaal opgebouwd en berekend aan de hand van statistieken. Toch bouw je een aardige waarde op als jij en jouw eigen kind een leven lang premie betalen voor een uitvaartverzekering. Deze waarde kun je aan je kind overdragen wanneer de kinderdekking vervalt (op het 18e of 21e levensjaar), waardoor hij/zij een lagere premie gaat betalen. Er is immers al een bedrag opgebouwd.

Hoe lang blijf je een uitvaartverzekering betalen?

Een uitvaartverzekering kun je afsluiten tot aan je 65e levensjaar of tot aan je overlijden. Afhankelijk van de keuze wordt jouw premiebedrag berekent. Als je de verzekering afsluit tot aan je 65e, dan betaal je uiteraard een hogere premie per maand, dan wanneer je een langere looptijd kiest.

Overlijdensrisicoverzekering of uitvaartverzekering?

Een interessant punt, want een veelgehoord argument om géén uitvaartverzekering af te sluiten is de aanwezigheid van een overlijdensrisicoverzekering. Mits deze niet verpand is.

Een overlijdensrisicoverzekering (goed woord voor galgje mensen), keert een bepaald bedrag uit aan de begunstigde/ nabestaande wanneer je overlijdt. Vaak wordt deze verzekering gelijktijdig met een hypotheek afgesloten. Bij sommige geldverstrekkers is het zelfs verplicht om deze af te sluiten, mits je hypotheekbedrag boven de NHG norm uitkomt. De overlijdensrisicoverzekering is dan hoogstwaarschijnlijk wel verpand aan je geldverstrekker, wat betekent dat het geld na overlijden direct naar hen gaat en dus niet naar je nabestaanden. Je dekt bij deze verzekering namelijk een bepaald financieel risico af voor het geval jij of je partner overlijdt. De begunstigde (nabestaande) zal na een overlijden de hypotheek in zijn eentje moeten dragen en een overlijdensrisicoverzekering keert een bedrag uit dat de wegvallende inkomsten van de overledene compenseert en waarvan de begunstigde – eventueel – de uitvaartkosten van betaalt.

Een overlijdensrisicoverzekering kan dus gebruikt worden om de uitvaartkosten van te betalen (mits deze niet verpand is), maar het grote verschil met een uitvaartverzekering is dat de overlijdensrisicoverzekering alleen uitkeert als je voor een bepaalde datum overlijdt. Daarna vervalt deze verzekering. Vaak is de looptijd evenredig aan de looptijd van een hypotheek. Aangezien de kans groter is op overlijden ná je 65e en statistieken aangeven dat hypotheken dan doorgaans zijn afbetaald, is een uitvaartverzekering in dit geval geen overbodige luxe. Mocht je nu denken ” dan sluit ik die uitvaartverzekering toch af na het vervallen van mijn overlijdensrisicoverzekering”? Deze vlieger gaat niet op. Een uitvaartverzekering afsluiten na of net voor je pensioen is erg moeilijk. Niet iedere verzekeraar accepteert jou als klant en daarnaast ga je een torenhoog bedrag betalen.

Wat zeggen mijn volgers?

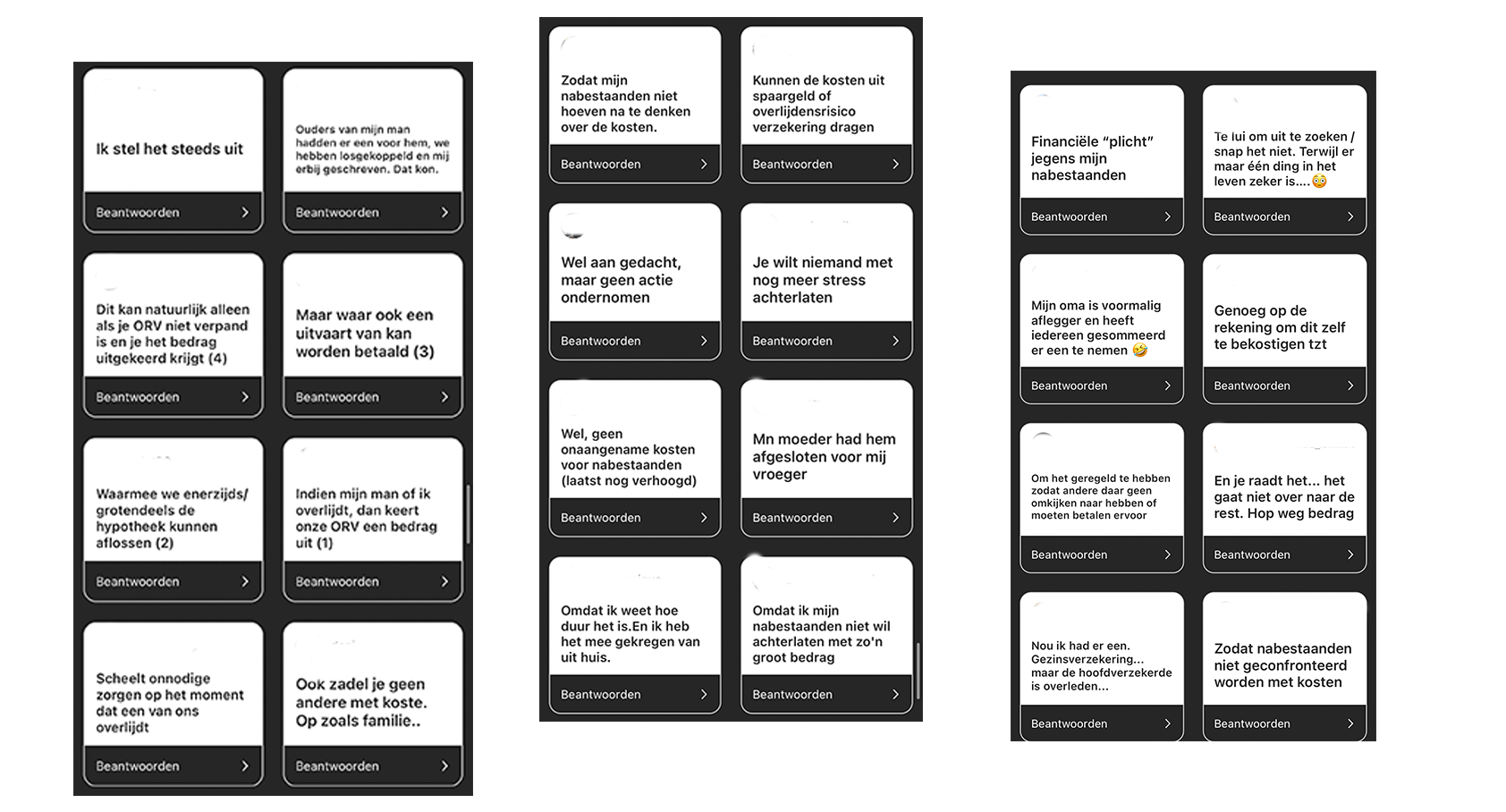

Jullie hebben massaal gereageerd op mijn vraagsticker. Waarbij de helft ongeveer aangeeft wel verzekerd te zijn en dit ook beargumenteerd, geeft de andere helft ook duidelijk aan waarom ze juist niet voor een uitvaartverzekering hebben gekozen.

Registreer je in het uitvaartregister! (wel of geen verzekering)

Wanneer iemand overlijdt en diens partner/ kinderen of andere nabestaanden weten niet of de overledene een uitvaartverzekering had, dan kan het nog weleens onnodig zoeken worden. Een zoektocht die je in zo’n lastige tijd liever overslaat. Voor dit soort zaken is er het uitvaartverzekeringsregister. Je kunt je er gratis registreren en daarbij aangeven of je wel of geen uitvaartverzekering hebt.

Waarom wel of geen uitvaartverzekering nemen? En wat zou ik zelf doen?

Conclusie uit dit artikel? Dat je – wat de omstandigheden – ook zijn, nooit kan weten wat nu de beste/ goedkoopste optie is. Goedkoop is natuurlijk helemaal niets regelen en je nabestaanden zien wel waar het schip strandt. Nu is dat geen wereldramp en ‘er is nog nooit eentje blijven liggen’ (veelgehoord gezegde), maar een mooi afscheid, geen geldzorgen of rompslomp achteraf zorgt voor een veel betere rouwverwerking voor je nabestaanden. Wat de situatie straks ook mag zijn, zorg dat je in ieder geval met jouw dierbare deelt wat jij wilt dat er met je gaat gebeuren als je overlijdt. In de praktijk blijkt dat de kosten vaak wel gedragen kunnen worden door de nabestaanden of er wordt een inzamelingsacties gehouden waar men graag een steentje aan bijdraagt. Maar in sommige gevallen kan dat niet en dan is het extra pijnlijk als er geen verzekering is. De grote verzekeringsmaatschappijen spelen maar al te graag op deze situaties in en vertellen je dat het erg belangrijk is om je nabestaanden niet met deze zorgen op te zadelen.

De perfecte uitvaart is niet in geld uit te drukken, maar is vooral afhankelijk van of jouw wensen voltooid kunnen worden, jij liefdevol wordt herinnerd en jouw nabestaanden afscheid kunnen nemen op een manier die voor hen perfect is. Wat ik zelf zou doen? In ieder geval niet kiezen voor een naturaverzekering. Op die manier zit je vast aan bepaalde diensten die mij niet aantrekkelijk lijken en ik heb andere wensen dan de standaard uitvaartondernemer aanbied. De stelregel die veel mensen hanteren voor een verzekering is: als je het risico zelf kunt dragen, net als je nabestaanden, dan hoef je geen verzekering aan te gaan. En dat is ook een mooie regel om dit artikel mee af te sluiten.

Zelf zit ik nu in deze situatie.

Als je nog niets aan de bank door geeft worden de rekeningen niet geblokkeerd.

Dit wordt ook aangeraden om dit niet meteen te doen.

Zo kon ik nog alle normale in en uitgaven doen.

Ook de uitvaart betalen, want ondanks dat de overledene een uitvaartverzekering heeft heb ik na 5 weken nog niets ontvangen en de kosten moeten voorschieten.

Hi Ingrid, allereerst heel veel sterkte met je verlies, wat een vervelende situatie. Dank voor je reactie en erg verhelderend! Ik zet dit er nog even bij.

Dank je wel Anne💐

Het lijkt mij erg vervelend voor mijn gezin als er iets met mij zou gebeuren en ze weten niet wat de mogelijkheden voor een uitvaart zijn. Ik denk daarom dat het afsluiten van een verzekering zeker belangrijk is. Zelf zou ik zelfs nog verder gaan, ik ben bezig om op papier te zetten wat ik graag zou willen. Ik ben nog op zoek naar een uitvaartverzorger, maar zaken rondom de afscheidsceremonie heb ik alvast geregeld.

Wij hebben tot ons verdriet meegemaakt dat ons kindje na zijn geboorte is overleden vanwege vroeggeboorte. Wat was ik toen blij dat ik al jaren geleden een uitvaartverzekering had afgesloten (vanwege een DNA-onderzoek wat ik liet doen). Daardoor waren de kosten die wij maakten voor de uitvaart van ons kindje gedekt en hoefden we daar geen stress over te hebben.

Ik kan me voorstellen dat het ontzettend fijn is om daar niet over na te denken bij zo’n jong kindje.

Wat een gemis >3